公司并購(gòu)

企業(yè)的兼并、收購(gòu)是市場(chǎng)競(jìng)爭(zhēng)的產(chǎn)物,是現(xiàn)代經(jīng)濟(jì)中資本優(yōu)化配置的最重要方式,是企業(yè)實(shí)現(xiàn)發(fā)展戰(zhàn)略經(jīng)常選擇的一種途徑,也是投資銀行的核心業(yè)務(wù),并購(gòu)作為資本市場(chǎng)上的一種交易,其內(nèi)容,形式、過(guò)程都較商品市場(chǎng)或資金市場(chǎng)上的交易復(fù)雜得多。

這其中,結(jié)構(gòu)設(shè)計(jì)是并購(gòu)中最至關(guān)重要的一環(huán)。

所謂結(jié)構(gòu)設(shè)計(jì)是指買(mǎi)方或賣(mài)方為完成一個(gè)企業(yè)的最終交割而對(duì)該企業(yè)在資產(chǎn)、財(cái)務(wù)、稅務(wù)、人員、法律等方面進(jìn)行重組,設(shè)計(jì)出一個(gè)更易為市場(chǎng)所接受的“商品”的過(guò)程。

企業(yè)的收購(gòu)兼并為什么需要結(jié)構(gòu)設(shè)計(jì)?這是由并購(gòu)交易的特性決定的。

企業(yè)并購(gòu)與商品買(mǎi)賣(mài)或資金拆放不同,后者一般具有標(biāo)準(zhǔn)化的屬性。即交易活動(dòng)中,買(mǎi)賣(mài)雙方只需對(duì)一些要點(diǎn)如規(guī)格、數(shù)量、價(jià)格或金額、利率、期限等進(jìn)行談判即可。而企業(yè)不是一個(gè)標(biāo)準(zhǔn)化產(chǎn)品,而是一個(gè)動(dòng)態(tài)的開(kāi)放系統(tǒng)。

盡管近百年來(lái)大規(guī)模的企業(yè)并購(gòu)活動(dòng)中人們已積累了許多經(jīng)驗(yàn),例如在財(cái)務(wù)評(píng)價(jià),資產(chǎn)評(píng)估,稅務(wù)評(píng)價(jià)等方面已形成了一些經(jīng)驗(yàn)性方法、但在交易的可量化度和準(zhǔn)確性方面仍然留下很大的一塊相當(dāng)模糊的空間,結(jié)構(gòu)設(shè)計(jì)就是將這塊模糊的空間盡可能的澄清,使買(mǎi)賣(mài)雙方比較容易地找到利益的平衡點(diǎn)。

企業(yè)并購(gòu)過(guò)程通常包括六大環(huán)節(jié):制定目標(biāo)、市場(chǎng)搜尋、調(diào)查評(píng)價(jià)、結(jié)構(gòu)設(shè)計(jì)、談判簽約、交割接管。

(1)所謂制定目標(biāo),就是勾畫(huà)出擬并購(gòu)企業(yè)的輪廓,如所屬行業(yè)、資產(chǎn)規(guī)模、生產(chǎn)能力、技術(shù)水平、市場(chǎng)占有率等等。

(2)根據(jù)確定的目標(biāo)進(jìn)行市場(chǎng)搜尋,捕捉并購(gòu)對(duì)象,并對(duì)可供選擇的企業(yè)進(jìn)行初步的比較。

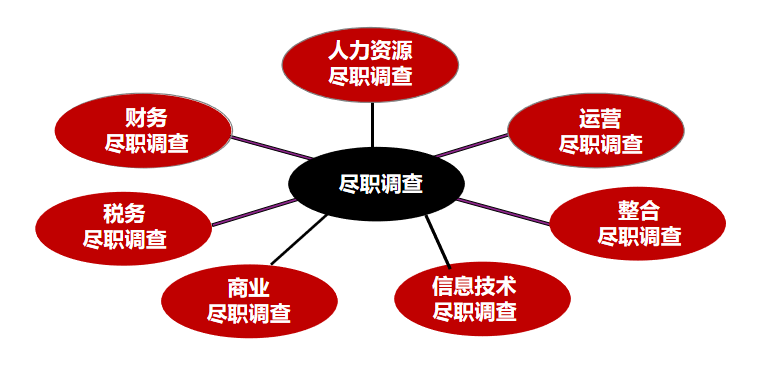

(3)當(dāng)選定一個(gè)“適當(dāng)”對(duì)象后,開(kāi)始深入調(diào)查了解,并就企業(yè)的資產(chǎn)、財(cái)務(wù)、稅務(wù)、技術(shù)、管理、人員、法律等方方面面進(jìn)行評(píng)價(jià)。

(4)根據(jù)評(píng)價(jià)結(jié)果、限定條件(最高收購(gòu)成本、支付方式等)及賣(mài)方意圖,對(duì)各種資料進(jìn)行深入分析,統(tǒng)籌考慮,設(shè)計(jì)出一種購(gòu)買(mǎi)結(jié)構(gòu),包括收購(gòu)范圍(資產(chǎn)、債項(xiàng)、契約、網(wǎng)絡(luò)等)、價(jià)格、支付方式、附加條件等。

(5)然后,以此為核心制成收購(gòu)建議書(shū),作為與對(duì)方談判的基礎(chǔ),若結(jié)構(gòu)設(shè)計(jì)將買(mǎi)賣(mài)雙方利益拉得很近,則雙方可能進(jìn)入談判簽約階段,反之,若結(jié)構(gòu)設(shè)計(jì)遠(yuǎn)離對(duì)方要求,則會(huì)被拒絕,并購(gòu)活動(dòng)又重新回到起點(diǎn)。

所以,如果把企業(yè)并購(gòu)作為一個(gè)系統(tǒng),那么結(jié)構(gòu)設(shè)計(jì)就是核心環(huán)節(jié),是關(guān)鍵程序,投資銀行在企業(yè)并購(gòu)中不論代表買(mǎi)方還是賣(mài)方,都要為客戶(hù)進(jìn)行結(jié)構(gòu)設(shè)計(jì)以促成交易的成功,并最大限度地維護(hù)客戶(hù)的利益。

在海外投資全鏈條上,際連將從立項(xiàng)可研、目標(biāo)市場(chǎng)及行業(yè)分析到投后業(yè)務(wù)拓展全面協(xié)助客戶(hù)揚(yáng)帆出海

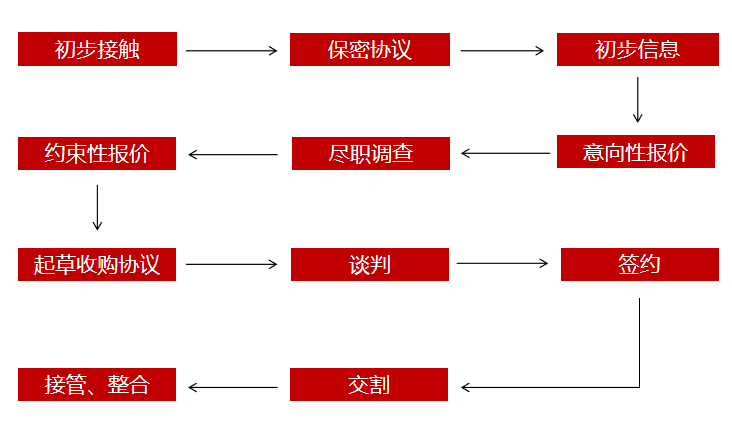

并購(gòu)交易的一般流程

海外并購(gòu)一般流程

一對(duì)一交易:示意性程序

1、準(zhǔn)備工作

♦ 委任中介機(jī)構(gòu),組建項(xiàng)目工 作小組

♦ 確立內(nèi)部工作、溝通和決策 機(jī)制

♦ 初步研究與評(píng)估交易可行性

♦ 研究財(cái)務(wù)假設(shè)和估值模型

♦ 評(píng)估交易結(jié)構(gòu)和與對(duì)方的溝 通渠道

♦ 初步論證融資方案

♦ 研究交易可能涉及的內(nèi)外部 審批程序和文件清單

♦ 確立雙方的談判機(jī)制和談 判時(shí)間表

♦ 商談確定最終交易結(jié)構(gòu)和 主要商業(yè)條款

♦ 開(kāi)展交易文件談判

♦ 確定融資方案,開(kāi)展融資 談判

♦ 履行簽約前批準(zhǔn)程序

♦ 董事會(huì)/股東會(huì)/總經(jīng)理辦公 會(huì)

♦ 保持與監(jiān)管部門(mén)的及時(shí)有 效溝通

了解更多公司并購(gòu)相關(guān)訊息,歡迎致電際連集團(tuán)7*24h咨詢(xún)熱線: 400 1600 899

29

2020.09